收藏网站| ,欢迎来到江苏科器!

[行业]仪器行业形成“头重脚轻”的格局

仪器行业形成“头重脚轻”的格局

领先的仪器公司认为越大越好。通过收购和内部增长的结合,领先的分析及实验室仪器制造商已经发展成为年收入数十亿美元的庞然大物。行业整合正创造出一个“头重脚轻”的行业阵容。

“四大金刚”收入占TOP25总收入逾50%

规模的变大对他们的速度和敏捷性提出挑战。但由于执行能力,尤其是仪器市场的改善,主要仪器供应商的股票行情看涨。同时,规模较小的公司在这些重量级公司的影子下正在努力成长,也许最终只有成为收购目标。

在C&EN发布的“2013年度全球仪器公司TOP 25排行榜”中,25家仪器公司的年收入在63-162亿美元之间。2013年,丹纳赫巩固了其2011年收购贝克曼库尔特后取得的榜首位置。丹纳赫的收入数据不包括辐射计、急性护理业务,这些在传统的实验室仪器市场之外。

与2012年相比,2013年排行榜前10名单最显著的变化是Life Technologies的缺席,此前,其在排行榜中排名第4。

虽然Life Technologies的收入并没有包括在赛默飞世尔2013年业绩中,但赛默飞世尔还是保持了排行榜第2的位置。而今年新入榜前10的是罗氏诊断,它去年重组后改变了财报业务数据统计,在2013排行榜中上升到第6位。

即使回首过去五年,排行榜前10的构成变化不大,除了公司的规模。在这期间,丹纳赫通过收购成长壮大,从排行榜第9升至第1,如2010年收购AB SCIEX。虽然赛默飞世尔一直保持在第2位,但它的规模已经大了近一倍,主要是因为2011年收购戴安和Phadia。凭借2010年收购瓦里安和2012年收购Dako,安捷伦规模已经扩大了75%,并位于排行榜第3。

排名前10的公司总收入在2008到2013年期间增长了65%,排名前25的公司收入增长了约40%。规模扩大的结果是,2013年,前10名收入占入榜企业总收入的78%,而2008年这一数值为66%。在2013年,排名前4的公司,丹纳赫、赛默飞世尔、安捷伦和沃特世的总收入占入榜企业总收入的一半以上,而2008年,这一数值为37%。

2013全球仪器行业增长率2%

高盛股票分析师Isaac Ro表示,“尽管行业增长越来越集中,但生命科学和诊断仪器行业仍然比较分散,尤其是与工业行业,如通讯和航空相比,更是如此。行业可能可以受益于进一步的整合。但收购不是增长的唯一路径。

“对于成熟的行业,整合是用于恢复定价能力和利润率的工具,仪器行业的整合则是提供了足够的创新和不断扩大的市场,以支持持续的定价权,” Isaac Ro在最近的一份报告中告诉客户。

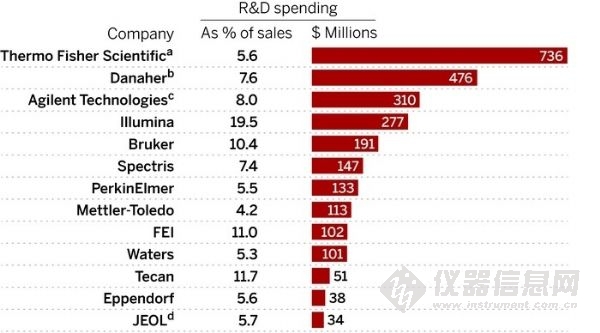

例如,Isaac Ro将赛默飞世尔称为“一个被低估的创新者”。虽然该公司的研发支出占销售额的比例在同行业中处于较低水平,但赛默飞世尔研发预算比行业其它公司都高很多。“鉴于该公司规模的不断扩大,我们看到了赛默飞世尔通持续寻找基于美元的外部投资机会,以及通过在某些市场创新来驱动有机增长,”他说。

与Life Technologies合并后,赛默飞每年的研发预算超过7亿美元,“毫无疑问创新将对我们很重要,”赛默飞色谱和质谱业务总裁Dan Shine说。“收购Life Technologies确实与我们的增长战略完全吻合。它增加了我们以前没有的能力,特别是在基因组学及新一代测序领域。”

Life Technologies成为赛默飞世尔新的生命科学解决方案部的主要部分,其收入占公司总收入约26%。其他分部:分析仪器业务占18;专业诊断占19%;实验室的产品和服务占37%。值得注意的是,此次收购扩大了赛默飞世尔消耗品和服务业务,今天公司近75%的收入都来自这些经常性收入。

仪器及耗材收入之间的平衡可以帮助公司平安度过经济疲软期,正如2013年仪器行业所经历的。今年全球仪器行业增长率在2%,低于市场研究机购SDI预测的3.6%。总体而言,全球仪器市场规模约460亿美元。

SDI报告指出,广泛的经济萎靡和破坏性的预算编制造成了设备采购的不确定性。

制药和生物技术行业是仪器******的终端市场。根据安捷伦对仪器市场的年度评估,该市场规模在110亿美元,年增长率在4-6%。仪器供应商表示,近年来,大型制药公司的研发预算都受到限制,但规模较小的生物技术和合同研究机构(CRO)弥补了大型制药公司所带来的需求萎缩。

安捷伦报告还指出,学术和政府研究是第二大市场,规模大约在100亿美元,并且每年增长率在3-5%。近年来,美国和欧洲的学术研究人员购买力受到了政府资助的影响,但好转的迹象2013年开始出现,美国国立卫生研究院预算上升,以及欧洲政府研发资助金额规模的扩大。

更具挑战性的是工业与应用市场,其中包括化学及能源市场。即便如此,一些积极因素脱颖而出。用于食品安全评估的仪器市场规模在40亿美元,年增长率5-7%。环境检测市场规模在50亿美元,每年增长率4%,并且还在不断增长。食品安全、环境检测和医疗保健市场在发展中国家增长尤为强劲。

2013年,受政府刺激计划的驱动,日本经济也在慢慢地恢复。不仅在日本国内仪器销售增强,同时日元贬值也推动了日本企业的海外销售。日本企业如岛津、尼康、奥林巴斯,以及堀场2013年都实现了稳健的增长。

高盛分析师Isaac Ro指出,总体来看,全球宏观经济前景支持积极的终端市场发展趋势。以美国和欧洲为首,2013年和2014年全球经济正在改善。

安捷伦化学分析集团总裁Mike McMullen说,2013没有辜负人们的期望,同时对于主要的仪器我们仍然看好长期前景。所有市场正在受全球宏观经济趋势推动,包括人类健康、生活质量、稀缺资源,以及新兴市场。

“每个季度你将会看到的一定程度的起起落落,” Mike McMullen说。“但我认为这将是很难违背这些宏观发展趋势。”

去年秋天安捷伦决定拆分公司,拆分于2014年11月完成,其生命科学、诊断和应用市场(LDA)业务将保持安捷伦名字,而电子测量集团(EMG)将命名为是德科技。拆分是有道理的,Mike McMullen解释说,因为相比于LDA,EMG是一个周期性很强的业务,而LDA则少一些周期性,并且更具增长潜力。

“在过去的几年里,以我们电子测量业务收入作为强大的资金来源,安捷伦已经形成非常可观和可信的LDA业务,” Mike McMullen说。 2006年,LDA的销售额为14亿美元。通过收购和有机增长,今天LDA的销售收入已经近40亿美元。 LDA所具有的规模及涉及的范围可与该市场中的任何公司竞争。”

谈到增长,安捷伦将宝压在其诊断业务,目前该业务占其总收入不到20%。安捷伦预计临床和诊断市场规模在70亿美元,年增长率8-10%。“对于安捷伦而言,将Dako业务完全整合入安捷伦是2013年的一个重要里程碑,” Mike McMullen说。 “它不仅开拓非常有吸引力的终端市场,而且我们的基因组学技术也可直接应用于诊断。”

临床诊断市场“火热” Illumina收入20%投入研发

事实上,Isaac Ro认为,临床市场上有利可图的机会正在上演。诊断,尤其是针对肿瘤诊断和新生儿疾病筛查,将成为新一代基因测序仪被除学术和政府研究市场外客户采用的一个显著驱动力。从长期来看,消费类基因测序可能是一个更大的市场。

Isaac Ro将在排行榜中排行第20位的Illumina视为特别受益于新一代测序被临床和诊断领域采用。因此,他认为Illumina可能在未来几年还将是下一代测序市场不可挑战的领导者。

根据Illumina生命科学仪器总经理Kirk Malloy解释,公司制定了聚焦技术发展的长期战略。公司将收入的20%投入研发,在所有的仪器供应商中排名最高。

该公司的仪器研发计划可能需要长达两年。“我们正在不断地规划出数年后的情况,并试图预测哪些市场将会需要该技术,” Kirk Malloy说。

与此同时,Illumina一直在努力另辟蹊径将触角伸向生命科学领域的核心客户群,如学术界和政府实验室之外。目前公司收入主要来自政府支持的研究,而“这不是我们想要的客户多元化组合,” Kirk Malloy说。今天,公司大约一半的收入来自农业、应用和临床客户,这部分业务2013年增长了20%。

为了进入这些市场,Illumina最近实施了一些收购。在2012年底,公司收购了测序技术公司Moleculo。在2013年初,该公司收购了临床诊断服务提供商Verinata Health。2013年年中,Illumina收购了Advanced Liquid Logic,今年预计推出基于数字微流体技术的样品前处理仪器。2013年末,Illumnia还收购了临床和基因组信息学公司NextBio。

Kirk Malloy说,Illumina获得多项新技术,并将其延伸到它知道市场。但一些客户,如癌症基因组学公司Foundation Medicine正在创建围绕其技术的全新业务。

“我们的业务做得更大的驱动力之一是小型初创企业以各种各样的方式基于我们的技术开创业务,而这些是我们可能并无力触及的。今年,Illumina建立了业务加速器计划,以帮助初创公司将基因测序应用快速推向市场。”

今年1月,Illumina推出2款仪器,目前销量比预期大。一个是价值1000万美元的HiSeq X Ten,它由10台超高通量测序仪组成,可以1000美元价格完成一个人类基因组测序。另一个是新NextSeq500,它解决了用户想要一个不那么强大的系统,但又需要比Illumina主力台式仪器具有更多的功能。该公司预计,2014年公司仪器和耗材业务将增长16%。

Illumina的增长并没有被忽视。2012年罗氏对其发起了敌意收购。它“追求”Illumina几个月,最终提高出价至68亿美元,但Illumina拒绝了这一提议,罗氏最终放弃。2013年,罗氏解散其应用科学部,裁员170人,并取消了2项测序技术研发项目。

并购整合仍然是行业主题

除Illumina,行业其它公司也在2013年参与了并购整合。马尔文仪器2400万美元收购英国纳米表征仪器公司NanoSight。荷兰公司Qiagen以1.05亿美元收购基因组学数据分析软件公司Ingenuity Systems,以及收购生物信息学公司CLC Bio,但未透露收购金额。就在最近,FEI以6800万美元收购Lithicon。

虽然Xylem Analytics 2013并没有实施任何并购,但是在过去十年间,该业务的产品线扩大了很多。作为水技术公司Xylem的一部分,分析业务在排行榜中居于第21位,主要销售应用于水、环境、食品和生命科学领域的现场、实验室、便携式和在线仪器。

Xylem Analytics 美国分部副总裁Ron Geis 说,“我们的策略是继续通过并购实现有机增长。虽然2013年市场环境充满挑战,公司还是推出多款新产品,并预计其将在2014年带来增长。”

小型仪器公司,如Xylem Analytics努力通过技术开发,客户服务,以及特殊应用来与大型供应商竞争。

相反,行业巨头赛默飞世尔可能还需要说服市场,其收购Life Technologies是有道理的,根据高盛Isaac Ro所言。“有些竞争对手并不相信赛默飞世尔整合产品线的‘超市’方式将会对高端设备的销售产生重大影响。”

Isaac Ro说,其他公司正在重点加强其具有技术和市场领导地位的业务,而这些业务赛默飞世尔仍然不具有优势,如高效液相色谱及其应用市场。

小型公司的高管相信,它们具有竞争力,因为仪器用户往往会表现出强大的品牌忠诚度。“当我们收购公司时,我们希望保持客户关系和提供同一水平的技术支持,”Xylem Ron Geis说,这表明,当一个大公司整合小公司时可能会在这些方面缺失。

与此同时,被收购公司可以受益于Xylem更多的资源。“我们不仅保持原有的品牌,而且通过我们的内部能力和经验给其带来增长,”他补充道。

站在大公司的角度,它们认为,合并有利于客户。例如,安捷伦Mike McMullen指出,更便利的服务,以及各种仪器之间的软件兼容性,这些都给客户带来更多的益处。

Mike McMullen说,“在实验室中使用多种技术,整合可以让客户与更少的供应商合作,而这些供应商有更强的市场地位,可以提供更广阔的技术产品以满足其应用工作的需求。”

| 返回上一页 |

|

转发 |

|

打印本页 |

- 专业选型

- 更多选型,服务支持

- 凭票保修

- 增值税票,退换无忧

- 正品保证

- 正品保障,品牌货源

- 电商价格

- 价格更优,安心下单